摄像头芯片三强竞赛,谁更有看头?

出品 | 妙投APP

作者 | 宋昌浩

头图 | 视觉中国

核心看点:

1、CIS作为手机重要的零部件芯片,随着手机行业逐渐复苏,有望率先受益;

2、从营收构成、下游主要应用领域、产品技术能力、未来战略发展方向以及近期业绩表现来对行业内韦尔股份、思特威、格科微三家公司进行对比分析。

在2023年存储板块由于行业见底、价格上涨出现了一波又一波的炒作之后,近期,CIS价格的上涨受到了市场的关注。

据台湾媒体1月5号报道,供应链最新消息称,华为近期对折叠手机供应链下达了“追单令”,大幅增加了对关键零部件CIS(摄像头传感器芯片)的采购。此前曾有消息,CIS的价格开始“触底反弹”,三星去年Q4已经将报价调升了25%-30%。

CIS作为手机重要的零部件芯片,随着手机行业逐渐复苏,有望率先受益。那么CIS是一个怎样的行业?国内的主要公司有哪些?公司之间又存在怎样的差异?又该如何选择和布局?本文将一一梳理。

#01CIS市场概况

CIS是CMOS(互补金属氧化物半导体)图像传感器(Image Sensor)的简写,是当今应用最普遍、重要性最高的传感器之一,为摄像头模组成像的核心部件。

其工作原理可以理解为当外界光线照射到CMOS图像传感器上的时候,传感器拥有的感光单元阵列会发生光电效应,将光子转化为电子,然后转化成数字图像信号,从而还原出现实的影像。

根据Yole数据,2022年全球CIS市场规模约213亿美元,受到智能手机等消费电子在过去增速放缓的影响,2022年CIS的市场规模同比下降1.9%。不过随着手机端、电脑端2024年的复苏,加上汽车领域、以及机器视觉等新兴市场的增长,预计在今年行业将会逐渐的恢复增长。

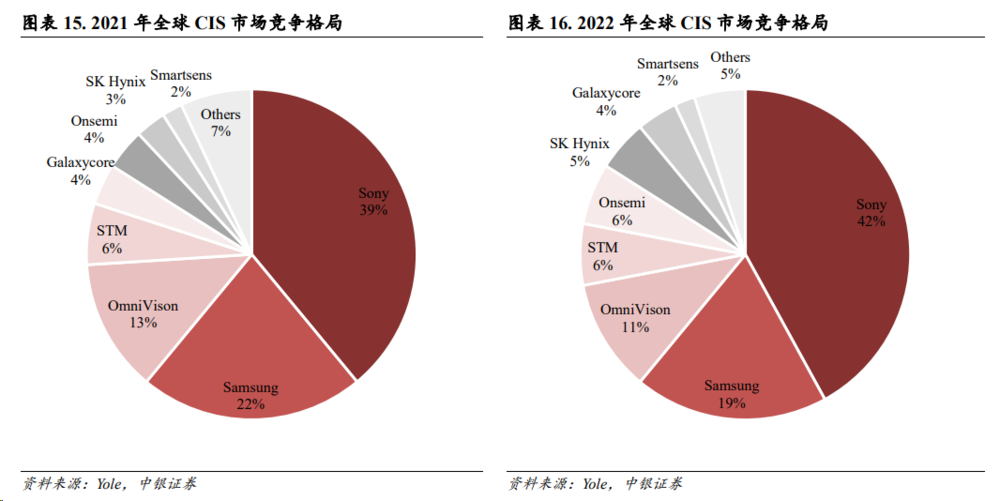

从竞争格局来看,在CIS领域国内的企业具有一定的竞争力。在全球前8大CIS供应商中,国内三家公司上榜,分别为韦尔股份全球排名第3(豪威科技OminiVison)、格科微(Galaxycore)全球排名第7、以及思特威(Smartsens)全球排名第八,且三家均为上市公司。

那么从基本面来看,三家公司的业务构成有何差异?各家产品的竞争力又如何?未来各家的发展方向有何不同?当前阶段又该如何选择相关标的?接下来将重点分析。

#02营收规模及收入构成分析

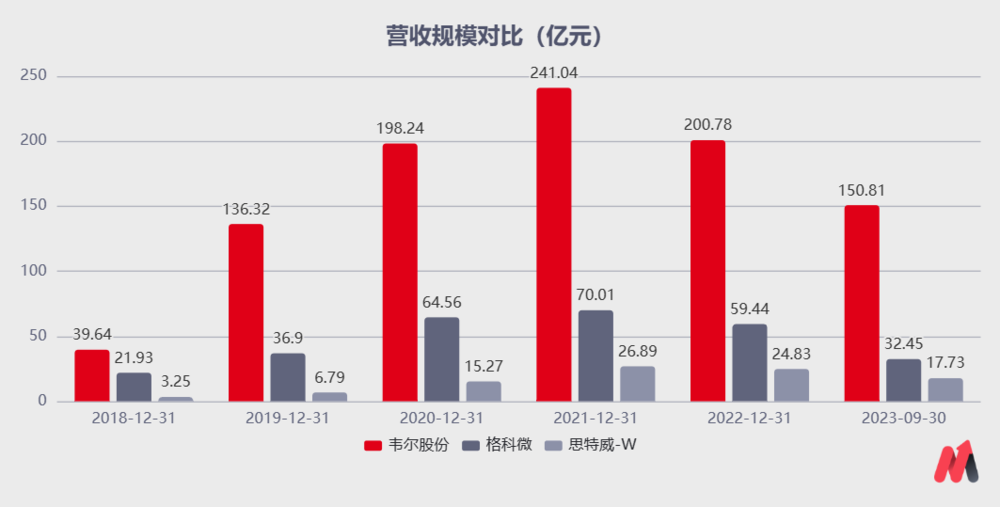

首先,从收入体量来看,正如三家公司在行业地位上所反映的,韦尔股份的营收规模最大。以2023年前三季度作为对比,韦尔股份(150.81亿元)>格科微(32.45亿元)>思特威(17.73亿元)。

当然,从营收构成来看,韦尔股份不仅仅是只有CIS业务。韦尔股份的收入结构可以分为半导体设计业务和半导体分销业务两大部分。其中,半导体设计业务是公司的主要营收构成,也是市场最关注的业务。

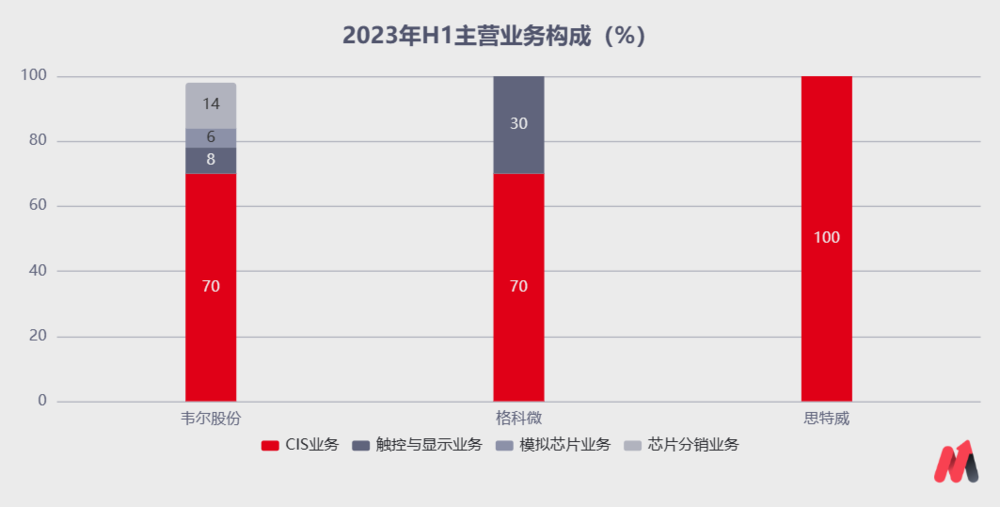

韦尔股份23H1半导体设计业务收入占比达到84%,主要由图像传感器解决方案(70%)、触控与显示解决方案(8%)和模拟解决方案(6%)三大业务体系构成,其中图像传感器解决方案(CIS业务)又是公司最主要的收入来源。

相对于韦尔股份,格科微和思特威的CIS业务在营收中占有的比重更大。格科微在70%的营收来自于CIS业务,另外30%的营收和韦尔股份的产品覆盖有所重叠(原来公司CIS业务占比85%左右,今年上半年受行业影响下滑较多,占比下降),主要是显示驱动芯片(韦尔股份TDDI,触摸与显示驱动芯片,技术更强),思特威的营收基本上都来自CIS芯片。

这其实也会反映,在行业景气度上行时,思特威和格科微的业绩弹性将会更大,在行业景气度下滑时,韦尔股份的其他业务将会平滑CIS带来的影响,将会更为平缓。

#03下游主要应用领域对比分析

公司的业绩弹性除了会受到营收结构的影响,也将会受到下游行业景气度的影响。

CIS的下游众多,三家公司所覆盖的下游各有不同。在CIS的主要下游应用领域中,主要包括手机(63%)、汽车(10%)、电脑(9%)、安防(6%)等众多领域,其中手机由于占比最大、以及汽车智能化带来的高成长性受到的市场关注程度最高。

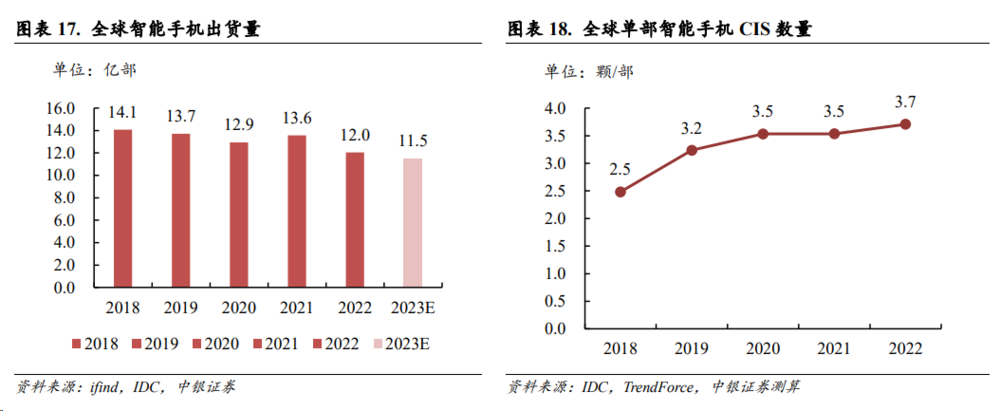

手机是过去CIS行业成长的主要动力,在2018-2021年,手机摄像头CIS量价齐升。一方面,虽然全球手机的出货量趋于平稳,但是各家手机厂商开始逐渐的从单摄转向三摄,单部手机的摄像头平均数量逐渐增加,同时手机厂商堆料,追求更好的摄像效果,单个CIS的价值量也在不断地增加,手机行业处于一个正增长中。

但是2022年之后,随着消费电子地疲软,智能手机出货量的下滑,加上单部智能手机CIS数量的接近极限(目前主流是前摄1颗+后摄3颗,合计4颗),手机行业的增长开始逐渐的放缓,这也是2021年以来,CIS行业整体增长停滞的主要原因。

手机CIS行业增长放缓,市场将关注重点放在了汽车行业。汽车行业是CIS的第二大下游市场,随着汽车电动化、智能化的趋势,汽车CIS逐渐开始迎来量价齐升。

从量的阶段来看,一般汽车CIS根据安装位置可以分为前视、后视、内视、侧视、环视五种,当汽车智能驾驶从L1升级至L2、L3级别,单车摄像头数量从最初的5颗左右增加至8~15颗。同时车载CIS的像素也从1MP向2MP、8MP持续升级,带动单颗价格上涨。

因此,在当前阶段,手机行业CIS市场关注市场的复苏情况,汽车行业CIS市场关注成长。

从三家公司的主要下游应用领域来看……

本篇为妙投专享内容,接下来将继续分析这三家公司的下游应用领域分别是什么?各家公司的技术进展如何?近期的业绩怎么样?以及三家公司最值得关注的是谁?感兴趣的朋友可以花费388微信豆购买观看,您也可以扫描下方二维码备注“CIS板块”即可免费阅读~